公開日:2024年6月21日 /最終更新日:2024年7月24日

日本は「経営者不足時代」に突入する。国内M&A促進が重要なこれだけの理由

TECH INSIDERで小林史明議員が国内M&Aについて語った記事が掲載されていたのでご紹介したいと思います。

小林史明代議士とは

小林史明議員とは広島6区選出の自民党代議士で、岸田総理と同じ宏池会に属していた議員です。

民間出身で若いことから以下のような経済政策、特に競争政策やデジタル関係の事務局長等に任命されています。

つまり「新しい資本主義」の経済政策の実務周りの取りまとめ役と言えるでしょう。

自由民主党 新しい資本主義実行本部事務局長

自由民主党 競争政策調査会事務局長

自由民主党 デジタル社会推進本部事務総長

インタビューについては詳しくは本文を参照してほしいのですが、気になったところ印象的なところをいくつか抜粋してみたいと思います。

IPOのイグジットについて

その上で、提言ではM&Aを推進している。その理由は2つあります。

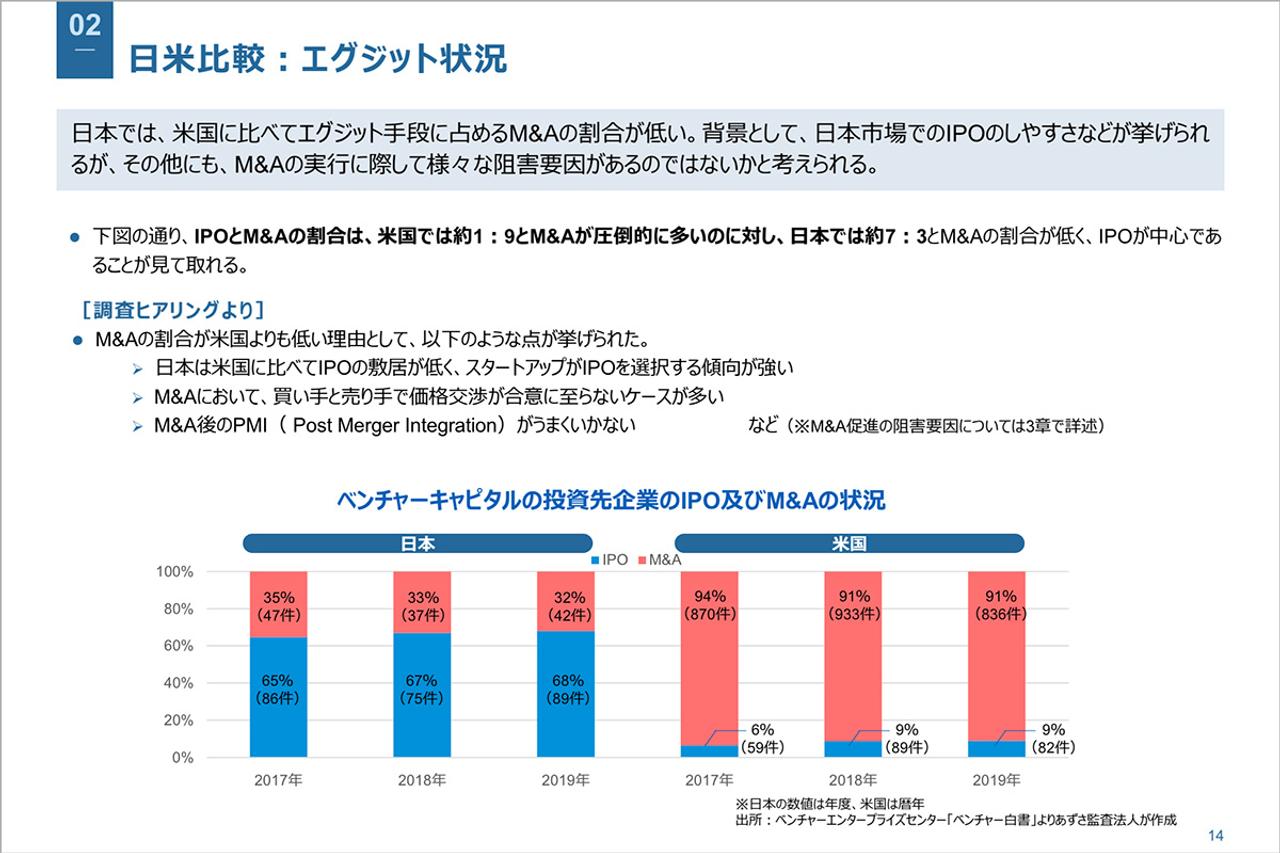

1つは、ご質問の趣旨であるスタートアップの観点。日本では、スタートアップの出口は9割IPOで、1割がM&Aという状況。諸外国と比べると、「ものすごくバランスが悪い」状態です。

IPOを減らそうとは考えませんが、事業継承や売却、オープンイノベーションを増やしていくことを推進しようということです。

これはスタートアップだけではなく、地方の中堅中小企業、大企業を含めて既存産業にスタートアップがインパクトを与えていく1つの方法だと思っています。

日本とアメリカでスタートアップのエグジット件数は2019年で131件対918件と大きな差がありますが、実はIPO件数自体は89件対82件と大きな差がありません。

日本のベンチャーキャピタルがIPOを前提とした出資を行っている可能性もありますが、M&Aも視野に入れることでより投資環境が整備されると考えているのかもしれません。

投資環境が整備されスタートアップが増えることで、イノベーションを通じて日本の成長につながるからです。

経営者保証の存在

M&Aも増えていますが、(国内の現状は)大企業が中小企業もしくはスタートアップを「買う」ことが主になっています。

(一方で)Small to Small(編注:中小同士の買収または事業継承)は増えていません。

これからは10人と10人の会社が20人になる、50と50が100になる……どんどん大きくなるという状況を増やしていかないといけません。

(なぜなら今後、日本は)今200〜300万ある会社の経営者が圧倒的に足りない時代がやってきます。

それにもかかわらず、「M&Aがやりづらい」状況を放置しておけば、日本の技術や雇用を支える中小企業のノウハウが闇に消えてしまう。

安全にそうしたノウハウを残していくためには、早い段階で手を打たないといけません。

Small to Smallを阻害している要因の1つは、「経営者保証」。今、新しく貸し出しをする金融機関が、スタートアップを含めて「経営者保証なし」でできるようにする仕組みがだいぶ浸透してきています。

ただ、既存で経営者保証を持っている会社を買収・継承してしまうと、そのまま経営者保証がくっついてきてしまう。ここはやっぱり抜かないといけません。

数年前から政府では各種ガイドラインの整備などを行っており事業承継や経営環境を整えようとしています。

ただ経営者保証に関するガイドラインの整備を行ってもなかなか経営者保証を外そうという動きは進んでないように思われます。

(新規は政策金融公庫を中心に経営者保証が求められないケースが多い)

ただ経営者保証がついているケースで保証を外せないケースは債務超過に陥っている場合が多いため、誰がリスクを取るかという問題があるでしょう。

一義的には融資を行った金融機関がリスクを取るべきですが、政府方針で既存融資の経営者保証を外すことについてはリスク量が増えてしまうため、期間を決めてM&Aを通じて経営者保証を外した会社に政府が何がしかの保証を行うことも視野に入るのかもしれません。

年間3件以上のM&Aに対する税制補助

実は、税制上の強力な支援策もあります。今回法律が通るので、(2024年の)夏以降になって適用になると思いますが、年間3社以上連続でM&Aをすれば、ものすごい税制優遇をつけます、と。これもM&Aを促進するためです。

詳細が発表されたらまたコラムで記載したいと思いますが、年間3社以上連続でM&Aすると税制優遇が生じるとのことです。

実際問題として中小企業(特にスモール企業)に3件、DDなどを行えるだけの体力があるのかという問題があるほか、実態を把握しないとペーパーカンパニーや意図的に会社を分割した買収などで税金逃れを行う可能性がある点について、どう対策がされるのかも気になるところです。

ただ飲食など、規模が小さく、人手不足の業種などは親和性が高いと思います。

資本力があり、M&Aを経験したことがある企業にとってはスピード感を以って規模を拡大していくチャンスでしょう。

不透明な「M&A仲介」問題 特に手数料

もう1つ問題があるとすれば、「M&A仲介」の問題があります。

事前のデューデリ※からその後の経営までフォローするようなサービスもいれば、単純にマッチングだけするような事業者もいます。

※デューデリジェンス:投資先や買収先の企業価値・リスク評価をすること。

ただ、マッチングしかしていないのに最低手数料として2000万円を双方の企業から取るような場合もある。これはちょっと異常ですし、売却をした企業からも「変じゃないか」という声が上がっています。

なので、経済産業省と中小企業庁、M&A業界の協会とで、ガイドラインの策定に取り組んでいます。

この3団体で連携し、M&A仲介事業者を一覧にしたデータベースを制作・公開して、サービスの内容や手数料を明らかにし、買い手と売り手の情報の非対称性をなくします。

ご指摘の通り、情報の非対称性がある種、仲介サイドの交渉力の源泉にもなっていたので、それらが透明化されるにつれ、M&A仲介会社の差異は均等化均質化していくでしょう。

そうすると手数料の高い低いについてはやはりみられてしまうでしょう。

ただ「M&A業界の協会」は「最低手数料として2000万円を双方の企業から取る」ようなところも多いので、官側からの動きで圧力をかけて行く流れになると思います。

今後も政府の方で様々な動きがあると思いますので、具体的な動きがありましたらまたご紹介いたします。

政府が中小企業M&A支援を行う背景

小規模M&A向け表明保証保険「M&A Batonz」についての解説

「M&A仲介への不信感4選」

仲介かFASか

「M&A仲介会社の手数料」上場・非上場会社との比較!

M&Aで会社を譲渡する際に失敗しないための21のポイント!

売り手がM&Aを始める前に確認すべき5つのこと

【年倍法】M&Aの「価格」と「価値」の違いとは

「御社を買いたい人がいるから売ってくれと言われているが本当か」問題

M&A仲介会社の「業界最安値」手数料問題とは

仲介会社が入る意味とは

「M&A仲介と契約を結ぶ前に。テール条項には気をつけろ!」

「中小企業庁から学ぶ! M&A仲介業者の見極め方」

「中小企業庁から学ぶ! M&A仲介業者の見極め方2」

日本政策金融公庫を使ったスモールM&Aのための資金調達!・・・と疑似PEファンドの組成?

コロナと資金調達と資本性劣後ローンの活用と

M&Aで自分の会社を少しでも高く売るために!

コメント